- Mensajes: 603

- Karma: 7

- Gracias recibidas: 78

Estímulo IEPS ¿ingreso acumulable?

- calpixqui

-

Autor del tema

Autor del tema - Fuera de línea

- Platinum Boarder

-

Menos Más

20 Ago 2018 21:17 - 20 Ago 2018 21:19 #108438 por calpixqui

Estímulo IEPS ¿ingreso acumulable? Publicado por calpixqui

Buenas noches

Según el Artículo 16.-A.-IV. se otorga un estímulo fiscal a los contribuyentes que importen o adquieran diésel para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, de manera particular en la Fracción IV NO menciona que quienes apliquen dicho beneficio fiscal deban considerarlo como un ingreso acumulable, pero en el último párrafo del apartado A. menciona lo siguiente:

"Los estímulos fiscales previstos en las fracciones VIII, IX, X y XI del presente apartado no se considerarán ingresos acumulables para efectos del impuesto sobre la renta." en resumidas cuentas esta excluyendo a la Fracción IV, a criterio y a rajatabla dicho estímulo debe considerarse como un ingreso acumulable, viene la pregunta del millon:

¿Existirá algún Artículo ya sea en el CFF, LISR u otro ordenamiento que mencione que los estímulos otorgados NO son ingresos acumulables?

Saludos y gracias por sus comentarios.

Según el Artículo 16.-A.-IV. se otorga un estímulo fiscal a los contribuyentes que importen o adquieran diésel para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, de manera particular en la Fracción IV NO menciona que quienes apliquen dicho beneficio fiscal deban considerarlo como un ingreso acumulable, pero en el último párrafo del apartado A. menciona lo siguiente:

"Los estímulos fiscales previstos en las fracciones VIII, IX, X y XI del presente apartado no se considerarán ingresos acumulables para efectos del impuesto sobre la renta." en resumidas cuentas esta excluyendo a la Fracción IV, a criterio y a rajatabla dicho estímulo debe considerarse como un ingreso acumulable, viene la pregunta del millon:

¿Existirá algún Artículo ya sea en el CFF, LISR u otro ordenamiento que mencione que los estímulos otorgados NO son ingresos acumulables?

Saludos y gracias por sus comentarios.

Por favor, Identificarse o Crear cuenta para unirse a la conversación.

- JULIO ALCOCER

-

- Fuera de línea

- Gold Boarder

-

Menos Más

- Mensajes: 180

- Gracias recibidas: 61

22 Ago 2018 13:02 #108439 por JULIO ALCOCER

Respuesta de JULIO ALCOCER sobre el tema Estímulo IEPS ¿ingreso acumulable?

Buena Tarde Compañero Calpixqui:

Favor de Checar el siguiente link:

omawww.sat.gob.mx/informacion_fiscal/pre...imulos_fiscales.aspx

Saludos a Todos.

Favor de Checar el siguiente link:

omawww.sat.gob.mx/informacion_fiscal/pre...imulos_fiscales.aspx

Saludos a Todos.

El siguiente usuario dijo gracias: calpixqui

Por favor, Identificarse o Crear cuenta para unirse a la conversación.

- calpixqui

-

Autor del tema

Autor del tema - Fuera de línea

- Platinum Boarder

-

Menos Más

- Mensajes: 603

- Karma: 7

- Gracias recibidas: 78

01 Sep 2018 08:51 - 01 Sep 2018 08:55 #108455 por calpixqui

Respuesta de calpixqui sobre el tema Estímulo IEPS ¿ingreso acumulable?

Buenos días

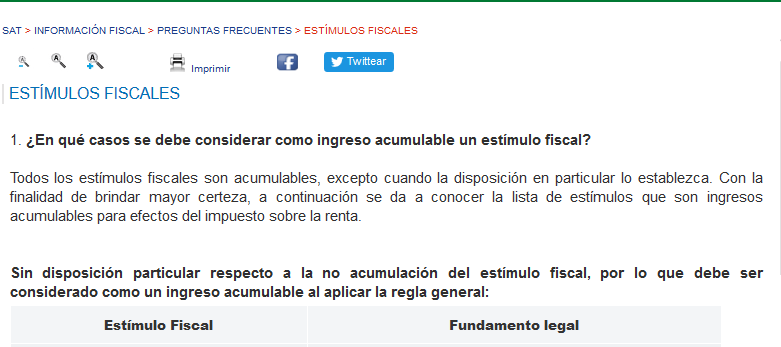

Mi buen JULIO ALCOCER ya leí el link y según el SAT y de modo rígido menciona que TODOS los estímulos fiscales son acumulables con sus honrosas excepciones.

También el criterio normativo 53/ISR/N dice que:

“Personas físicas. Ingresos percibidos por estímulos fiscales, se consideran percibidos en el momento que se incrementa el patrimonio.”

Porque teóricamente incrementan el patrimonio del contribuyente al percibir dicho estímulo. (asegún ellos)

Con respecto al tema en particular, ese criterio también lo comparte el L.C. Francisco dela Cruz Hernández de la de la COMISIÓN FISCAL, el cual, a su punto de vista, debe clasificarse como ingreso acumulable en la fecha en que efectivamente se aplique, ya que NO está incluido en las excepciones a que hace referencia el último párrafo del apartado “A” del Artículo 16 de la LIF 2018.

BOLETÍN FISCAL número 26 del mes de mayo de 2018 emitido por la AMCP.

PERO YO NO comparto el criterio del SAT y ni del L.C. Pancho-Paco ¿por qué? Por esto:

Primero voy a partir por organizar el orden de ideas del tema:

1. ¿Qué es un subsidio? “es el acto administrativo que confiere у reconoce a los agentes privados de la economía a favor de una actividad productiva determinada, un beneficio de orden económico que es exigible frente al Estado, conforme, a las disposiciones legales о reglamentarias que ordenan su otorgamiento". Diccionario

Jurídico Mexicano.

2. ¿Es lo mismo subsidio, estímulo e incentivo? Es común confundir los términos de subsidio, estímulo e incentivo, ya que evidentemente todos estos conceptos

significan apoyos del Estado para promover actividades económicas. Diccionario de Términos Jurídicos.

3. El Artículo 29 Fracción III del CFF menciona que el Ejecutivo podrá conceder subsidios o estímulos fiscales, y el Artículo 25 del mismo ordenamiento en correlación con el 29 dice que los contribuyentes podrán acreditar el importe de los estímulos fiscales a que tengan derecho vs las cantidades que estén obligados a pagar, siempre que presenten aviso al SAT en materia de estímulos fiscales y cumplir con los demás requisitos formales (léase RMF 2018).

4. La transcribo tal cual: Regla 9.7. RMF2018. Para los efectos del artículo 25 del CFF, los contribuyentes que apliquen el estímulo a que se refieren las fracciones I y IV del artículo 16, apartado A de la LIF, excepto los señalados en la regla 9.15., únicamente deberán presentar el aviso a que se refiere el citado artículo 25, cuando apliquen por primera vez dicho estímulo en la declaración de pago provisional, definitiva o en la declaración anual, según se trate, dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo, a través del buzón tributario de conformidad con las fichas de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga” y 4/LIF “Aviso mediante el cual se otorga un estímulo fiscal a las personas que realicen actividades empresariales y que para determinar su utilidad puedan deducir el diésel o biodiésel y sus mezclas que adquieran o importen para su consumo final, siempre que se utilice exclusivamente como combustible en maquinaria en general”, contenida en el Anexo 1-A, según corresponda.

5. Si aplico dicho estimulo en mi pago provisional y/o declaración anual y presento el aviso donde manifiesto que estoy aprovechando dicho beneficio fiscal al acreditarlo VS mi ISR a cargo o el retenido a terceros ¡ YA LA HICE! TODO ES MIEL EN HOJUELAS, pues no, porque para el SAT y para el L.C. Pancho-Paco ese estímulo se tiene que acumular, pero como dije antes, YO NO ESTOY DE ACUERDO POR TODO LO SIGUIENTE:

ESTÍMULOS FISCALES.TIENEN LA NATURALEZA DE SUBSIDIOS, PERO NO LA DE INGRESOS GRAVABLES, SALVO LOS CASOS QUE ESTABLEZCA EXPRESAMENTE EL LEGISLADOR

Fuente:Semanario Judicial de la Federación y su Gaceta Libro II, Noviembre de 2011, Tomo 1 Materia:Administrativa Sala: Primera Sala Tipo: Tesis Aislada16

Los estímulos fiscales como herramienta de fomento económico NO pueden considerarse ingresos gravables para efectos fiscales, pues ello sería incongruente con su propósito de disminuir el monto de los impuestos a cargo del contribuyente. Sin embargo el legislador puede establecer expresamente que dichos estímulos se graven y

acumulen a los demás ingresos de los contribuyentes. Solo en ese caso serán gravables.

Amparo directo en revisión 1037/2011

ESTÍMULOS FISCALES POR INVERSIÓN EN ACTIVO FIJO Y POR ADQUISICIÓN DE DIÉSEL PREVISTOS EN LA LEY DE INGRESOS DE LA FEDERACIÓN VIGENTE EN 2005. NO PUEDEN SER CONSIDERADOS COMO UN INGRESO EN CRÉDITO ACUMULABLE PARA EFECTOS DEL IMPUESTO SOBRE LA RENTA, PUES DE LO CONTRARIO SE DESNATURALIZAN Y SE HACE NUGATORIO EL OBJETIVO QUE SE PERSIGUE CON DICHOS ESTÍMULOS

Fuente: R.T.F.J.F.A. Séptima Época. Año V. No. 42.Enero2015 Materia: Sala: Criterio Aislado, Sexta Sala Regional Metropolitana Tipo: Tesis Aislada

PRODECON, ANÁLISIS SISTÉMICO 8/2013

El criterio normativo 52/2012/ISR emitido por el Servicio de Administración Tributaria (SAT), en el que se establece que los estímulos fiscales que disminuyen la cuantía de una contribución constituyen, salvo disposición expresa en contrario, un ingreso en crédito, resulta contrario al criterio adoptado por la Primera Sala de la Suprema Corte de Justicia de la Nación, al resolver el amparo directo en revisión 1037/2011.

Siguiendo este orden de ideas voy a poner las conclusiones a que llegaron el Magistrado Héctor Silva Meza y el C.P.C.David Alvarado Cerda:

CONCLUSIONES

a. Es escasa la referencia constitucional respecto a los estímulos fiscales; también es escasa la doctrina jurídica en la materia.

b. En la legislación ordinaria fiscal, en disposiciones administrativas, en la interpretación jurisdiccional y en la doctrina, se aprecia confusión terminológica en relación con los estímulos fiscales.

c. La figura jurídica de estímulo fiscal, no corresponde al derecho estrictamente fiscal, puesto que no está referida a la recaudación de contribuciones, más bien es un instrumento de apoyo presupuestal orientado al fomento económico mediante entrega de subsidios.

d. La utilización del concepto de estímulo fiscal, en la legislación estrictamente contributiva, genera confusión con el concepto de beneficio fiscal, ocasionando distorsión en las instituciones, la cual es necesaria corregir.

cesmdfa.tfja.gob.mx/investigaciones/hist...stimulosfiscales.pdf

Magistrado Héctor Silva Meza

CONCLUSIONES:

1.- La finalidad de los estímulos o “SUBSIDIOS” es apoyar al contribuyente con un incentivo. De ahí que no sea gravable.

2.- El SAT, se han concretado a establecer criterios basados en una interpretación simple у con sentido recaudatorio para efectos de la Ley del Impuesto Sobre la Renta, sin entrar a un análisis legal y correcto del significado de los estímulos. En mi opinión, un “SUBSIDIO” no califica como riqueza ni como ingreso gravable.

3.- Debemos considerar que los “SUBSIDIOS”se encuentran clasificados dentro del “PRESUPUESTO DE GASTOS FISCALES” y se definen los montos que deja de recaudar el erario federal por concepto de; tasas diferenciadas, exenciones, “SUBSIDIOS”, etc. … .

4.- Ahora conocemos las resoluciones de los tribunales en el sentido de que los estímulos serán ingresos gravables, solo cuando se establezca expresamente que dichos estímulos se graven y acumulen a los demás ingresos de los contribuyentes.

Conclusiones hechas por el C.P.C.David Alvarado Cerda en su Artículo publicado en el Boletín Fiscal Comisión Fiscal Región Centro Occidente de noviembre de 2016.

Ahora van mis conclusiones (hay nomás humildemente):

El estímulo fiscal es una ayuda económica o apoyo económico que otorga el Estado ciertas áreas productivas.

Si se considera como ingreso acumulable el estímulo, pues simplemente YA NO es un beneficio económico para el contribuyente.

Además el Artículo 16-A de la LIF en ningún momento señala que es un ingreso acumulable el estímulo de la Fracción IV.

Es absurdo que un estímulo fiscal el cual DISMINUYE la carga impositiva sea también considerado al mismo tiempo

como un ingreso acumulable.

En resumidas cuentas NO LO VOY A ACUMULAR, porque si lo acumulo (en un caso concreto) estoy hablando de que se aplicó dicho beneficio por una cantidad de más de $300,000.00 y si lo acumulo se estaría pagando alrededor de $90,000.00 por concepto de ISR, PIENSO AVENTARME ESE TIRITO, además si al SAT se le ocurre echar pá atrás el acreditamiento del estímulo fiscal, les hecho a la PRODECON, que al fin y al cabo cuenta con MUCHOS elementos para ganarle al SAT. He dicho.

Nota:

Antes d que se me olvide, no se encuentra disponible en el buzón tributario la aplicación electrónica a que hace referencia la ficha de trámite 3/LIF que menciona la regla 9.7. de la RMF 2018, por lo que se presenta un escrito libre en “Mi portal”, haciendo referencia al Artículo 31 del CFF.

Saludos

Mi buen JULIO ALCOCER ya leí el link y según el SAT y de modo rígido menciona que TODOS los estímulos fiscales son acumulables con sus honrosas excepciones.

También el criterio normativo 53/ISR/N dice que:

“Personas físicas. Ingresos percibidos por estímulos fiscales, se consideran percibidos en el momento que se incrementa el patrimonio.”

Porque teóricamente incrementan el patrimonio del contribuyente al percibir dicho estímulo. (asegún ellos)

Con respecto al tema en particular, ese criterio también lo comparte el L.C. Francisco dela Cruz Hernández de la de la COMISIÓN FISCAL, el cual, a su punto de vista, debe clasificarse como ingreso acumulable en la fecha en que efectivamente se aplique, ya que NO está incluido en las excepciones a que hace referencia el último párrafo del apartado “A” del Artículo 16 de la LIF 2018.

BOLETÍN FISCAL número 26 del mes de mayo de 2018 emitido por la AMCP.

PERO YO NO comparto el criterio del SAT y ni del L.C. Pancho-Paco ¿por qué? Por esto:

Primero voy a partir por organizar el orden de ideas del tema:

1. ¿Qué es un subsidio? “es el acto administrativo que confiere у reconoce a los agentes privados de la economía a favor de una actividad productiva determinada, un beneficio de orden económico que es exigible frente al Estado, conforme, a las disposiciones legales о reglamentarias que ordenan su otorgamiento". Diccionario

Jurídico Mexicano.

2. ¿Es lo mismo subsidio, estímulo e incentivo? Es común confundir los términos de subsidio, estímulo e incentivo, ya que evidentemente todos estos conceptos

significan apoyos del Estado para promover actividades económicas. Diccionario de Términos Jurídicos.

3. El Artículo 29 Fracción III del CFF menciona que el Ejecutivo podrá conceder subsidios o estímulos fiscales, y el Artículo 25 del mismo ordenamiento en correlación con el 29 dice que los contribuyentes podrán acreditar el importe de los estímulos fiscales a que tengan derecho vs las cantidades que estén obligados a pagar, siempre que presenten aviso al SAT en materia de estímulos fiscales y cumplir con los demás requisitos formales (léase RMF 2018).

4. La transcribo tal cual: Regla 9.7. RMF2018. Para los efectos del artículo 25 del CFF, los contribuyentes que apliquen el estímulo a que se refieren las fracciones I y IV del artículo 16, apartado A de la LIF, excepto los señalados en la regla 9.15., únicamente deberán presentar el aviso a que se refiere el citado artículo 25, cuando apliquen por primera vez dicho estímulo en la declaración de pago provisional, definitiva o en la declaración anual, según se trate, dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo, a través del buzón tributario de conformidad con las fichas de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga” y 4/LIF “Aviso mediante el cual se otorga un estímulo fiscal a las personas que realicen actividades empresariales y que para determinar su utilidad puedan deducir el diésel o biodiésel y sus mezclas que adquieran o importen para su consumo final, siempre que se utilice exclusivamente como combustible en maquinaria en general”, contenida en el Anexo 1-A, según corresponda.

5. Si aplico dicho estimulo en mi pago provisional y/o declaración anual y presento el aviso donde manifiesto que estoy aprovechando dicho beneficio fiscal al acreditarlo VS mi ISR a cargo o el retenido a terceros ¡ YA LA HICE! TODO ES MIEL EN HOJUELAS, pues no, porque para el SAT y para el L.C. Pancho-Paco ese estímulo se tiene que acumular, pero como dije antes, YO NO ESTOY DE ACUERDO POR TODO LO SIGUIENTE:

ESTÍMULOS FISCALES.TIENEN LA NATURALEZA DE SUBSIDIOS, PERO NO LA DE INGRESOS GRAVABLES, SALVO LOS CASOS QUE ESTABLEZCA EXPRESAMENTE EL LEGISLADOR

Fuente:Semanario Judicial de la Federación y su Gaceta Libro II, Noviembre de 2011, Tomo 1 Materia:Administrativa Sala: Primera Sala Tipo: Tesis Aislada16

Los estímulos fiscales como herramienta de fomento económico NO pueden considerarse ingresos gravables para efectos fiscales, pues ello sería incongruente con su propósito de disminuir el monto de los impuestos a cargo del contribuyente. Sin embargo el legislador puede establecer expresamente que dichos estímulos se graven y

acumulen a los demás ingresos de los contribuyentes. Solo en ese caso serán gravables.

Amparo directo en revisión 1037/2011

ESTÍMULOS FISCALES POR INVERSIÓN EN ACTIVO FIJO Y POR ADQUISICIÓN DE DIÉSEL PREVISTOS EN LA LEY DE INGRESOS DE LA FEDERACIÓN VIGENTE EN 2005. NO PUEDEN SER CONSIDERADOS COMO UN INGRESO EN CRÉDITO ACUMULABLE PARA EFECTOS DEL IMPUESTO SOBRE LA RENTA, PUES DE LO CONTRARIO SE DESNATURALIZAN Y SE HACE NUGATORIO EL OBJETIVO QUE SE PERSIGUE CON DICHOS ESTÍMULOS

Fuente: R.T.F.J.F.A. Séptima Época. Año V. No. 42.Enero2015 Materia: Sala: Criterio Aislado, Sexta Sala Regional Metropolitana Tipo: Tesis Aislada

PRODECON, ANÁLISIS SISTÉMICO 8/2013

El criterio normativo 52/2012/ISR emitido por el Servicio de Administración Tributaria (SAT), en el que se establece que los estímulos fiscales que disminuyen la cuantía de una contribución constituyen, salvo disposición expresa en contrario, un ingreso en crédito, resulta contrario al criterio adoptado por la Primera Sala de la Suprema Corte de Justicia de la Nación, al resolver el amparo directo en revisión 1037/2011.

Siguiendo este orden de ideas voy a poner las conclusiones a que llegaron el Magistrado Héctor Silva Meza y el C.P.C.David Alvarado Cerda:

CONCLUSIONES

a. Es escasa la referencia constitucional respecto a los estímulos fiscales; también es escasa la doctrina jurídica en la materia.

b. En la legislación ordinaria fiscal, en disposiciones administrativas, en la interpretación jurisdiccional y en la doctrina, se aprecia confusión terminológica en relación con los estímulos fiscales.

c. La figura jurídica de estímulo fiscal, no corresponde al derecho estrictamente fiscal, puesto que no está referida a la recaudación de contribuciones, más bien es un instrumento de apoyo presupuestal orientado al fomento económico mediante entrega de subsidios.

d. La utilización del concepto de estímulo fiscal, en la legislación estrictamente contributiva, genera confusión con el concepto de beneficio fiscal, ocasionando distorsión en las instituciones, la cual es necesaria corregir.

cesmdfa.tfja.gob.mx/investigaciones/hist...stimulosfiscales.pdf

Magistrado Héctor Silva Meza

CONCLUSIONES:

1.- La finalidad de los estímulos o “SUBSIDIOS” es apoyar al contribuyente con un incentivo. De ahí que no sea gravable.

2.- El SAT, se han concretado a establecer criterios basados en una interpretación simple у con sentido recaudatorio para efectos de la Ley del Impuesto Sobre la Renta, sin entrar a un análisis legal y correcto del significado de los estímulos. En mi opinión, un “SUBSIDIO” no califica como riqueza ni como ingreso gravable.

3.- Debemos considerar que los “SUBSIDIOS”se encuentran clasificados dentro del “PRESUPUESTO DE GASTOS FISCALES” y se definen los montos que deja de recaudar el erario federal por concepto de; tasas diferenciadas, exenciones, “SUBSIDIOS”, etc. … .

4.- Ahora conocemos las resoluciones de los tribunales en el sentido de que los estímulos serán ingresos gravables, solo cuando se establezca expresamente que dichos estímulos se graven y acumulen a los demás ingresos de los contribuyentes.

Conclusiones hechas por el C.P.C.David Alvarado Cerda en su Artículo publicado en el Boletín Fiscal Comisión Fiscal Región Centro Occidente de noviembre de 2016.

Ahora van mis conclusiones (hay nomás humildemente):

El estímulo fiscal es una ayuda económica o apoyo económico que otorga el Estado ciertas áreas productivas.

Si se considera como ingreso acumulable el estímulo, pues simplemente YA NO es un beneficio económico para el contribuyente.

Además el Artículo 16-A de la LIF en ningún momento señala que es un ingreso acumulable el estímulo de la Fracción IV.

Es absurdo que un estímulo fiscal el cual DISMINUYE la carga impositiva sea también considerado al mismo tiempo

como un ingreso acumulable.

En resumidas cuentas NO LO VOY A ACUMULAR, porque si lo acumulo (en un caso concreto) estoy hablando de que se aplicó dicho beneficio por una cantidad de más de $300,000.00 y si lo acumulo se estaría pagando alrededor de $90,000.00 por concepto de ISR, PIENSO AVENTARME ESE TIRITO, además si al SAT se le ocurre echar pá atrás el acreditamiento del estímulo fiscal, les hecho a la PRODECON, que al fin y al cabo cuenta con MUCHOS elementos para ganarle al SAT. He dicho.

Nota:

Antes d que se me olvide, no se encuentra disponible en el buzón tributario la aplicación electrónica a que hace referencia la ficha de trámite 3/LIF que menciona la regla 9.7. de la RMF 2018, por lo que se presenta un escrito libre en “Mi portal”, haciendo referencia al Artículo 31 del CFF.

Saludos

El siguiente usuario dijo gracias: JULIO ALCOCER

Por favor, Identificarse o Crear cuenta para unirse a la conversación.

- Cristian120492

-

- Fuera de línea

- Fresh Boarder

-

Menos Más

- Mensajes: 1

- Gracias recibidas: 0

19 Oct 2018 02:36 - 19 Oct 2018 02:38 #108674 por Cristian120492

Respuesta de Cristian120492 sobre el tema Estímulo IEPS ¿ingreso acumulable?

Muy bien Julio, en efecto el estimulo fiscal del IEPS no son ingresos acumulables.

Según la Consulta número PRODECON/SASEN/DGEN/II/094/2018, que a letra indica:

ESTÍMULO FISCAL. EL PREVISTO EN EL ARTÍCULO 16, APARTADO A, FRACCIÓN IV, DE LA LEY DE INGRESOS DE LA FEDERACIÓN PARA EL EJERCICIO FISCAL 2018, NO RESULTA ACUMULABLE PARA EFECTOS DEL ISR. Esta Procuraduría ha sostenido el criterio de que los estímulos fiscales son herramientas de fomento económico que tienen como propósito disminuir el monto de los impuestos a cargo del contribuyente, de tal manera que es el Estado el que absorbe la carga impositiva correspondiente, en aras de impulsar actividades que considera prioritarias, por lo que bajo esa óptica, sólo pueden ser considerados ingresos acumulables cuando el instrumento jurídico por el que se otorguen así lo establezca expresamente. Ahora bien, el artículo 16, apartado A, fracción IV, de la Ley de Ingresos de la Federación (LIF) para el ejercicio 2018, prevé un estímulo fiscal consistente en permitir el acreditamiento del impuesto especial sobre producción y servicios (IEPS) contra el impuesto sobre la renta (ISR) que tengan a su cargo aquellos contribuyentes que importen o adquieran diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como el turístico, sin que se precise en dicha porción normativa si el estímulo deberá considerarse o no como un ingreso acumulable; en ese sentido, toda vez que el legislador no señaló que el citado estímulo resulta acumulable, no se debe considerar como tal, máxime si se tiene en consideración que dicho estímulo representa un acreditamiento del IEPS en contra del ISR, lo que no modifica el haber patrimonial de los sujetos pasivos, tal como lo señaló la Primera Sala de la Suprema Corte de Justicia de la Nación en la Tesis 1a. CCXXX/2011 (9a). En ese orden de ideas, en opinión de Prodecon, el estímulo fiscal previsto en el artículo 16, apartado A, fracción IV, de la LIF para el ejercicio 2018 no resulta acumulable.

32/2018/CTN/CS-SASEN (Aprobado 7ma. Sesión Ordinaria 24/08/2018 )

Saludos.

Según la Consulta número PRODECON/SASEN/DGEN/II/094/2018, que a letra indica:

ESTÍMULO FISCAL. EL PREVISTO EN EL ARTÍCULO 16, APARTADO A, FRACCIÓN IV, DE LA LEY DE INGRESOS DE LA FEDERACIÓN PARA EL EJERCICIO FISCAL 2018, NO RESULTA ACUMULABLE PARA EFECTOS DEL ISR. Esta Procuraduría ha sostenido el criterio de que los estímulos fiscales son herramientas de fomento económico que tienen como propósito disminuir el monto de los impuestos a cargo del contribuyente, de tal manera que es el Estado el que absorbe la carga impositiva correspondiente, en aras de impulsar actividades que considera prioritarias, por lo que bajo esa óptica, sólo pueden ser considerados ingresos acumulables cuando el instrumento jurídico por el que se otorguen así lo establezca expresamente. Ahora bien, el artículo 16, apartado A, fracción IV, de la Ley de Ingresos de la Federación (LIF) para el ejercicio 2018, prevé un estímulo fiscal consistente en permitir el acreditamiento del impuesto especial sobre producción y servicios (IEPS) contra el impuesto sobre la renta (ISR) que tengan a su cargo aquellos contribuyentes que importen o adquieran diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como el turístico, sin que se precise en dicha porción normativa si el estímulo deberá considerarse o no como un ingreso acumulable; en ese sentido, toda vez que el legislador no señaló que el citado estímulo resulta acumulable, no se debe considerar como tal, máxime si se tiene en consideración que dicho estímulo representa un acreditamiento del IEPS en contra del ISR, lo que no modifica el haber patrimonial de los sujetos pasivos, tal como lo señaló la Primera Sala de la Suprema Corte de Justicia de la Nación en la Tesis 1a. CCXXX/2011 (9a). En ese orden de ideas, en opinión de Prodecon, el estímulo fiscal previsto en el artículo 16, apartado A, fracción IV, de la LIF para el ejercicio 2018 no resulta acumulable.

32/2018/CTN/CS-SASEN (Aprobado 7ma. Sesión Ordinaria 24/08/2018 )

Saludos.

Por favor, Identificarse o Crear cuenta para unirse a la conversación.

- JULIO ALCOCER

-

- Fuera de línea

- Gold Boarder

-

Menos Más

- Mensajes: 180

- Gracias recibidas: 61

25 Oct 2018 22:44 #108703 por JULIO ALCOCER

Respuesta de JULIO ALCOCER sobre el tema Estímulo IEPS ¿ingreso acumulable?

Buena Noche Compañero Cristian120492:

El Reconocimiento a Quien Corresponde:

El Compañero CALPIXQUI.

www.gdn.unam.mx/diccionario/consultar/palabra/calpixqui

Saludos a Todos.

El Reconocimiento a Quien Corresponde:

El Compañero CALPIXQUI.

www.gdn.unam.mx/diccionario/consultar/palabra/calpixqui

Saludos a Todos.

Por favor, Identificarse o Crear cuenta para unirse a la conversación.

Tiempo de carga de la página: 0.188 segundos

Últimas Descargas

¿Quién está en línea?

Hay 537 invitados y ningún miembro en línea